宁德时代遭「群攻」

宁德时代遭「群攻」

图片来源 @视觉中国

文|节点资本组,作者|一灯

2022 年,对于宁德时代而言,无疑是转折一年。

新能源汽车下游市场经历起承转合。从疫情封控供应链受阻,到解封后消费需求爆发,再到市场销量整体增速放缓,车企之间出现二八分化,下游市场的局势开始变得扑朔迷离。

上游锂业继续烈火烹油。作为新能源动力电池最为重要的原材料,锂的价格一直居高不下,蚕食着以宁德时代为代表的中游锂电池厂商们的利润。与此同时,亿纬锂能、中航锂电、欣旺达等二三线动力电池厂商市场份额不断扩大,逐渐对宁德时代的市场地位形成一定威胁。

可以说,2022 年的宁德时代,其实面临着毛利率与市场占有率双双收窄的挑战。这些反映在资本市场上,宁德时代的股价在 2022 年整体下跌了约 33%。

但新能源汽车市场日新月异。此前一直在高位的锂价,终于在 2022 年年末出现下跌。下游新能源汽车市场竞争格局恶化,各厂商纷纷开启价格战。宁德时代乘势推出声势浩大的 " 锂矿返利 " 计划,通过锁定下游车企,以期巩固自身在行业中的地位。

对宁德时代而言,来自锂价的成本压力逐渐减小,但与此同时,最为快速的增长期也正在流逝," 宁王 " 必须拿出更多绝招证明自己为何为锂电池之王。

毛利率回升,宁王终于松了一口气

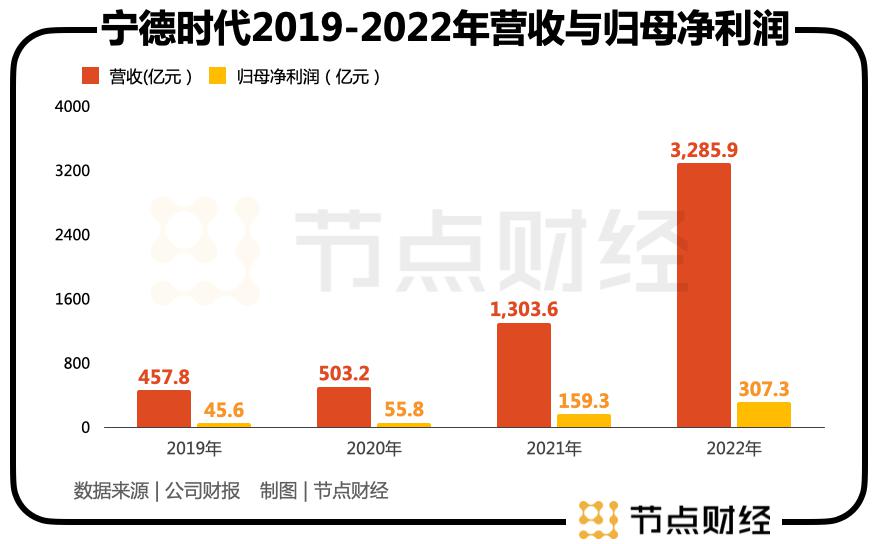

日前,宁德时代公布其 2022 年业绩。年报显示,去年公司实现营收达到 3286 亿元,较上年同期增长 152.07%;归母净利润为 307 亿元,较上年同期增长 92.89%。无论是营收还是归母净利润,宁德时代依旧保持了 2021 年高涨的态势。

宁德时代在营业收入上的高增长,主要得益于新能源动力电池装机量的大增。韩国研究机构 SNE Research 数据显示,2022 年全球动力电池装机量约为 517.9Gwh,同比上升 71.8%。其中,宁德时代凭借 191.6GWh 的装机量蝉联全球第一,较上年 99.5% 的装机量增长 92.5%,市场份额也从 33% 提升至 37%。

数据来源:北极星能源网

宁德时代在营业收入上的高增速,并没有让市场过分兴奋。基于新能源汽车去年的火热程度,市场对于宁德时代的营收表现早有预期。反倒是此前最被诟病的盈利能力得以修复,让宁德时代松了一口气。

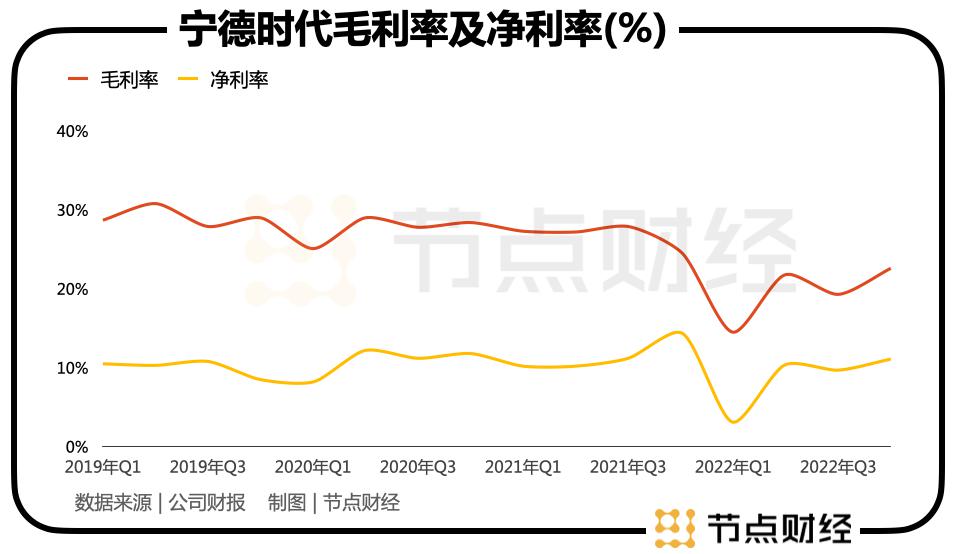

公司全年毛利率为 20.25%,较上年同期降低 5.03 个百分点。过去几年,宁德时代的毛利率一直处于下滑趋势中。从 2017 年至 2021 年,公司的毛利率分别为 36.29%、32.79%、29.06%、27.76%、26.68%。对比可见,宁德时代在 2022 年的毛利率降幅已然是过去五年中最大的。

去年上游锂价依旧高企,给中游锂电池厂商带来不小的压力,纵使议价能力强的宁德时代也难以独善其身。与此同时,随着下游新能源汽车销量不断走高,中游锂电池厂商们纷纷开始跑马圈地扩张产能,由此带来了销售费用、管理费用和研发费用等成本的快速增长,进一步压缩公司的净利率。

出乎意料的是,宁德时代的盈利水平整体低开高走。具体来看,去年 Q4 成为宁德时代盈利能力出现好转的关键。该季度,宁德时代实现营收 1182.5 亿元,同比增长 107%,环比则增长 21%;实现归母净利润为 131.4 亿元,同比增长 61%,环比则增长 39%。

宁德时代Q4 盈利水平改善,则主要得益于毛利率的提升。该季度,公司实现毛利率 22.57%,虽然较上年同期减少 2.1 个百分点,环比则增加 3.29 个百分点。回顾宁德时代过去三年的毛利率,2019 年至 2020 年两年间毛利率相对平稳,而 2022 年 Q1 公司的毛利率一度跌至 14.5%。可以说,随后三个季度,宁德时代都在努力保住毛利率。

2022 年,宁德时代的应收账款与票据为 614.9 亿元,同比增长 69.37%;应付账款与票据为 2208 亿元,同比增长 94.37%。宁德时代的应收账款与票据依旧小于应付账款与票据,且前者增幅不及后者。合同负债方面,宁德时代实现 224.4 亿元,同比增长 94.45%。

综合来看,宁德时代对产业链上下游的议价能力依旧很强,手上也并不缺订单。曾有媒体报道,宁德时代对于吉利等一起成立合资公司的企业会要求预付款,对于未建立合资公司的企业如蔚来等,则会事先要求准备一个预付款池,在池子里按需扣款。

正因为在行业内的强势地位,宁德时代还能够采用价格联动机制,即将中游锂电池的价格与上游锂价挂钩,把上游锂价上涨的压力传导给下游新能源车企,以应对锂电池厂商们都遇到的毛利率收缩难题。

锂矿返利,新一轮价格战开启?

如果说 2022 年的宁德时代着重保毛利率,2023 年的宁德时代则开始将重心转移至市场占有率上。

今年 2 月,据相关媒体透露,宁德时代正面向下游整车厂商们推出一项 " 锂矿返利 " 计划。这一计划的核心内容是,在未来三年,宁德时代为下游车企提供的一部分动力电池的碳酸锂价格以 20 万元 / 吨结算。签署该项计划的车企,则需要将自身约 80% 的采购量交给宁德时代。该项计划主要面向包括理想、蔚来、极氪等战略客户。

简而言之,宁德时代正在对下游车企采取以价换量的策略,哪怕这样的策略极大概率将牺牲掉公司此前颇为看重的毛利率。

要知道," 宁王 " 此前在一众整车厂商面前,为了坚守自身的利润空间,更多的是扮演一毛不拔的 " 铁公鸡 " 角色。不少车企都曾表露过对宁德时代的不满,比如去年在世界动力电池大会上公然抱怨 " 给宁德时代打工 " 的广汽集团董事长曾庆洪。

不可否认的是,占整车成本可达到 40% 的锂电池,确实挤占了不少整车厂商们的利润。2022 年," 蔚小理 " 三家新势力的毛利率分别为 10.4%、11.5%、19.4%,在扣除掉营销费用等三费开支后," 蔚小理 " 基本上是卖一辆亏一辆。

眼见宁德时代如此强势,下游一众新能源车企们纷纷开始自谋出路,要么积极寻求二供(第二供应商),要么自己亲自下场造电池,以减轻对宁德时代的依赖。

去年 2 月,一则锂电池厂商的增资消息,引发行业内不小关注。欣旺达官宣完成 24.3 亿元增资,增资股东中," 蔚小理 " 三家造车新势力齐齐上线。此外,国轩高科、亿纬锂能、蜂巢能源、中航锂电等第二梯队等锂电池厂商在去年纷纷成为整车车企的二供。苦宁王久矣的蔚来干脆在去年 10 月成立蔚来电池科技(安徽)有限公司,自主研发电池。

除上述获得二供机会的锂电池厂商外,比亚迪电池也凭借着自产自销的一体化优势,开始对宁德时代的市场份额造成冲击。中国汽车动力电池产业创新数据显示,2022 年,宁德时代在国内的市场占有率为 48.2%,较去年同期下滑 3.9 个百分点。截至今年 2 月,宁德时代的市场占有率继续下滑至 43.76%。

事实上,宁德时代在 2022 年正经历毛利率与市占率缩小的双重夹击,今年的策略转变则主要受两大契机影响。

一方面,上游锂价开始松动,让宁德时代有了对下游降价的底气。

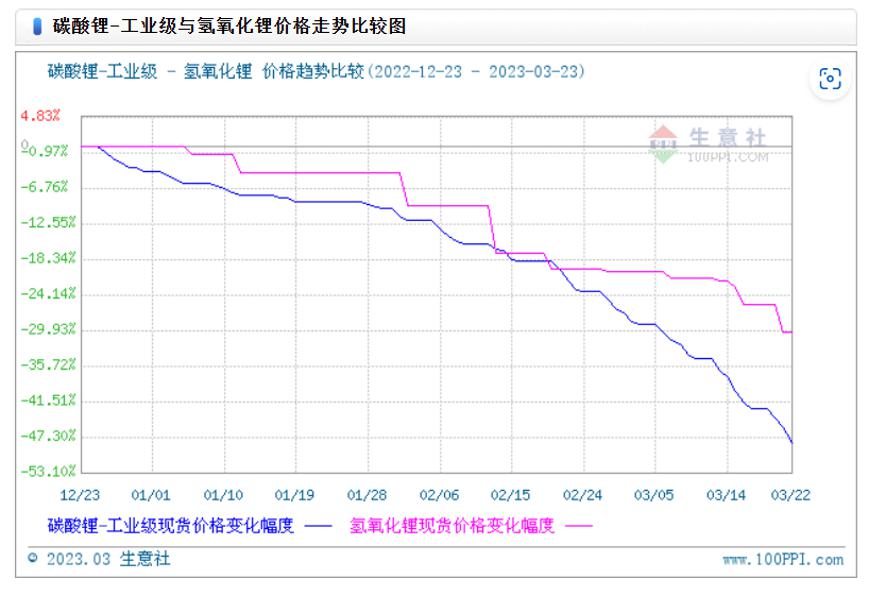

经过两年的全球产能扩张,上游锂矿锂盐资源逐渐跟上下游需求,曾经高不可攀的锂价在去年终于下滑。去年 12 月,国内电池级碳酸锂现货与氢氧化锂现货价格一度高达约 60 万元 / 吨,截至 3 月 22 日,前者已经降至 28.8 万元 / 吨;后者则降至 37.65 万元 / 吨,其中电池级碳酸锂价格已经接近腰斩。

数据来源:生意社

宁德时代在 " 锂矿返利 " 计划中将部分动力电池碳酸锂价格以 20 万元 / 吨结算,便是预估上游锂价有大幅下降空间。

另一方面,国内新能源汽车销量整体增速开始放缓,宁德时代需要放弃此前的强势地位为下游让利以此保住销量。

乘联会数据显示,今年 1 月,新能源乘用车零售销量为 33.2 万辆,同比下降 6.3%,环比下降 48.3%。新能源补贴退坡影响颇大。2 月数据有所好转,新能源乘用车国内零售销量达到 43.9 万辆,同比增长 61.0%,环比增长 32.8%。

但值得注意的是,乘联会同时发布今年 2 月国内新能源车的渗透率已经达到 31.6%。一般而言,20% 的渗透率往往意味着一个新兴行业增速变化的分界线。年初特斯拉大幅降价引发车企之间进行价格内卷,更多是在存量上互相抢夺市场份额,并未对整体销量有大刺激作用。

如今,宁德时代甩出 " 锂矿返利 " 杀手锏,试图用低价稳固下游销量,也势必会对其他二线锂电池厂商造成冲击。事实上,在宁德时代宣布这一计划后,蜂巢能源便紧跟其后宣布降价 10%。随着上游锂价大幅跌落,下游销量增速又不复往常,中游锂电池厂商为争夺市场份额陷入一轮价格战已经是板上钉钉。

周期困顿,宁德时代手里还有几张牌 ?

过去两年,新能源产业的火爆,往往会让人忽略,这其实也是一个强周期行业。强劲的市场需求叠加中上游产能不足,引发了一场大规模的供需错配,进而吸引无数资本涌入,造就了一场轰轰烈烈的产能大扩张。

一旦上游产能跟上,下游需求又放缓,供过于求的情况下,整个产业链的市场竞争格局也势必将恶化。2022 年,新能源 ETF 累计跌幅已经超过 26%,二级市场对于新能源的看法也趋向于悲观。

没有行业的 beta,个股的 alpha 能够支撑 " 宁王 " 走多远还是未知数。但不可否认的是,宁德时代成为当今的锂电池之王,有其过人之处。比如在当年押注成本更低能量密度更高的磷酸铁锂电池,又顺势绑定了特斯拉这个大客户借助其销量起飞。

在锂电池厂商竞争格局恶化显现出端倪时,宁德时代也着手进行了一些准备,对上下游进行投资,通过一体化来缓解这种由周期带来的困局。

此前,为了保障上游原材料的稳定供应,宁德时代对上游正负极、电解液、隔膜等均参与布局,同时还参与更加源头的锂矿、钴矿、镍矿等投资。甚至在上游设备的投资股东中也能看到宁德时代的身影,目前宁德时代便拥有先导智能 7.29% 的股份。

在下游新能源车企方面,宁德时代则投资了哪吒汽车、阿维塔、极氪、北汽蓝谷等。对于新能源汽车配件领域也有涉足,先后投资了上海拿森、国创中心、卡睿创新等。

不过,一体化路线也并非只有宁德时代在走。作为宁德时代头号客户的特斯拉,目前正在往上游拓展自研 4680 圆柱电池。其他二线锂电厂商如欣旺达等也是一名投资大户。说白了,这条产业链上谁都不想被彼此拿捏。

某种程度上,锂电行业与光伏行业很像,降本增效始终是第一要义。当技术突破不是实现降本增效的手段后,最后就会沦为拼价格、拼产能的内卷把戏。这个过程中,输家可能会被扫地出局,而赢家也必须忍受着杀敌一千自损八百的煎熬。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体 App

-

- 华为不造车,因为问界正当红

-

2023-04-03 16:57:30

-

- 中国自动驾驶将领先特斯拉一代?

-

2023-04-03 16:55:14

-

- 华为 P60 Pro 上手体验:设计与影像双双革新,长焦夜景很有东西

-

2023-04-03 16:52:58

-

- 中产的造富游戏,这回瞄准了香港

-

2023-04-03 16:50:42

-

- 创业成功的小故事(微商创业故事分享)

-

2023-04-03 16:48:26

-

- 拆解报告:Lenovo 联想 MC550 无线领夹麦克风

-

2023-04-03 16:46:10

-

- 数学书上的恐怖现象(小明98.6度没发烧)

-

2023-04-03 11:16:15

-

- 熟红薯能放冰箱冷冻吗?能,最好放冷藏口感好(没熟慎食)

-

2023-04-03 11:14:11

-

- 瘦人丰胸的最快方法,食疗+按摩胸部(二步后峰景迷人)

-

2023-04-03 11:12:07

-

- 收官是什么意思?围棋比赛的最后阶段(关乎比赛的胜负)

-

2023-04-03 11:10:02

-

- 噬元兽为什么之后没出现?噬元兽最后去哪里了

-

2023-04-03 11:07:57

-

- 室内十大净化空气植物 芦荟排第九,第四吸收毒素最多

-

2023-04-03 11:05:53

-

- 适合追剧的APP,最全追番app推荐

-

2023-04-03 11:03:49

-

- 是什么原因死亡人最多?人类死亡原因排名前10

-

2023-04-03 11:01:44

-

- 世上最吓人的几种动物你敢看吗(世界上最恐怖的五种动物)

-

2023-04-03 10:59:39

-

- 世上最快的自行车比火箭还要快(每小时的速度可以达到惊人的333公里)

-

2023-04-03 10:57:35

-

- 大葱如何保存今天终于知道了(大葱的储存最好的方法)

-

2023-04-03 09:14:37

-

- 应聘大学辅导员的条件(大学辅导员招聘条件)

-

2023-04-03 09:12:21

-

- 汽车坠下堤坝倒扣河里,热心路人巧妙施救

-

2023-04-03 09:10:05

-

- 大连民族大学很牛吗(大连民族大学是几本)

-

2023-04-03 09:07:49